In unserem letzten Blogartikel „Nachhaltige ETFs – so haben sie sich in der Krise und langfristig geschlagen“ haben wir uns die Rendite von nachhaltigen gegenüber „normalen“ ETFs angeschaut. Der Markt von nachhaltigen ETFs boomt momentan und so kann man schnell die Übersicht verlieren, welcher nachhaltige Index nun vernünftig und vergleichbar risikoarm ist. Wir wollen dir helfen zu unterscheiden, welcher nachhaltige Index für dich geeignet ist und welche Kriterien angelegt werden, um „grüne“ Geldanlagen herauszufiltern.

Wichtige Unterscheidung: branchenspezifische ETFs vs. branchenübergreifende ETFs

Es gibt ETFs, die sich nur auf spezielle Themenbereiche bzw. Branchen fokussieren. Der iShares Global Clean Energy zum Beispiel bedient nur die Themen Wasserstoff, Wasserkraft, Solar und Wind. Der Rize Sustainable Future of Food hingegen setzt seinen Fokus vor allem auf nachhaltige Verpackungen sowie Fleischalternativen auf pflanzlicher Basis. Das Resultat: Diese branchenspezifischen ETFs sind fokussiert und können somit viele Chancen eröffnen.

Die Kehrseite dieser sehr nachhaltigen Anlagen ist allerdings nicht zu vernachlässigen, denn genau aus diesen Gründen ist das Risiko besonders groß: Ein branchenspezifischer Index enthält nur wenige Unternehmen und daher ist die Streuung gering. Deshalb ist unsere Empfehlung ganz klar: Branchenspezifische Indizes sind aufgrund ihres hohen Risikos für die Spielwiese geeignet und nur in geringem Maße zum Depot beizumischen.

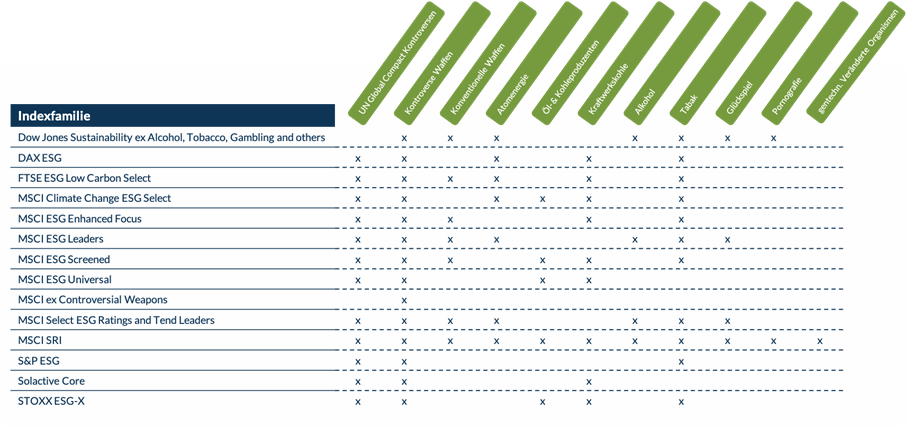

Branchenübergreifende Indizes hingegen, wie zum Beispiel ein MSCI World SRI, fokussieren sich nicht auf spezielle Themen, sondern wenden Filter an, um „grüner“, sprich nachhaltiger zu werden. Hierbei gibt es aber unzählige verschiedene Varianten, wie man in dieser Übersicht sehen kann. Wir werden den einzelnen Indizes nun auf den Grund gehen!

MSCI SRI

Schauen wir uns zunächst den MSCI SRI ganz genau an. Das SRI in dem Namen steht für „Socially responsible investment“. Es ist der Index, der am meisten Ausschlüsse beinhaltet und daher nicht in beispielsweise Waffen oder Atomenergie investiert.

Damit du verstehst, was einen „normalen“ Index, wie zum Beispiel den MSCI World, von einem nachhaltigen Index, wie eben den MSCI SRI, unterscheidet, wollen wir dir nun die Filterprozesse näher beschreiben. Der strenge Selektionsprozess des MSCI SRI enthält drei Stufen: Das Business Involvement Screening, das ESG Rating und das Negative Screening.

Das Business Involvement

In der ersten Selektionsstufe werden die Unternehmen nach bestimmten Geschäftsfeldern, wie Waffen, Atomenergie, Pornografie, genetisch veränderte Organismen sowie Alkohol, Tabak und Glücksspiel begutachtet.

Das ESG Rating

Die zweite Selektionsstufe umfasst das sogenannte ESG Rating. Die Abkürzung ESG steht für die Bereiche environment, also Umwelt, social, sprich Soziales, und governance, also Unternehmensführung. Von der UNO werden aus diesen drei Bereichen 38 Kriterien an die Unternehmen angelegt und damit Themen wie zum Beispiel Klimawandel, soziale Chancen oder Korruption bewertet. Somit werden solche Unternehmen ausgeschlossen, deren Produkte negative soziale oder ökologische Auswirkungen haben. Nur die nachhaltigsten Unternehmen, die im ESG-Rating unter den Top 25 % sind, und somit mindestens ein A von möglichen drei als Bewertung erhalten haben, werden ausgewählt.

Das Involvement Screening

In der dritten Selektionsstufe wird jeden Tag ein Screening von tausenden Nachrichtenquellen vorgenommen. Die Unternehmen, über die zu viele Kontroversen herrschen, werden ausgeschlossen und finden sich somit ebenfalls nicht mehr in dem nachhaltigen Index wieder. Während der „normale“ Index des MSCI World etwa 1600 Unternehmen umfasst, enthält der nachhaltige Index des MSCI World SRI, nachdem der gerade beschriebene Selektionsprozess angewendet wurde, nur noch rund 400 Unternehmen. Dies bedeutet im Umkehrschluss aber auch, dass dieser Index deutlich weniger Unternehmen enthält, somit nicht sehr breit aufgestellt ist, und das Risiko für dich als Anleger erhöht. Der große Vorteil ist allerdings, dass der MSCI World SRI die in unseren Augen momentan nachhaltigste Filtermethode anwendet.

Dow Jones Sustainability

Ein weiterer empfehlenswerter nachhaltiger Index ist der Dow Jones Sustainability. Die Basis dieses nachhaltigen Index bildet der „S&P Global BMI“ mit 2500 Unternehmen. Genau hier wird angesetzt und ein Nachhaltigkeitsranking veranlasst. Von den nachhaltigsten Unternehmen werden die 20 % jeder Branche in den Index aufgenommen, die an der Börse am meisten wert sind. Letztendlich bündelt der Dow Jones Sustainability so die rund 550 nachhaltigsten Unternehmen der Welt. Aus dem Index werden solche Unternehmen ausgeschlossen, die in den Bereichen Rüstung, Atomenergie, Alkohol, Tabak, Glücksspiel und Pornografie Einkommen generieren. Im Gegensatz zum MSCI SRI werden allerdings Bereiche wie Öl- und Kohleproduzenten und gentechnisch veränderte Organismen vernachlässigt.

DAX 50 ESG-Index

Der DAX 50 ESG-Index orientiert sich ebenfalls an ESG-Kriterien und schließt Unternehmen aus, die am Handel oder der Produktion kontroverser Waffen, Atomenergie, Kraftwerkskohle und Tabakwaren beteiligt sind oder gegen den UN Global Compact, sprich die weltweit größte Initiative für verantwortungsvolle Unternehmensführung, verstoßen.

FTSE ESG Low Carbon Select

Was den FTSE ESG Low Carbon Select besonders macht, ist die Zielvorgabe von 50 % bzgl. der Reduktion von Kohlendioxid-Emissionen durch Ausschluss und Umgewichtung von Unternehmen. So soll die ESG-Bewertung des Indexportfolios um 20% im Vergleich zum Ausgangsindex verbessert werden. Der FTSE ESG Low Carbon Select schließt Unternehmen aus, die an Rüstung, Kraftwerkskohle, Atomenergie oder Tabak beteiligt sind und gegen den UN Global Contact, z.B. in Bezug auf Umwelt, Menschen- und Arbeitnehmerrechte, verstoßen.

MSCI ESG Enhanced Focus

Dieser Index gewichtet die Unternehmen nach ESG-Kriterien und gewichtet ganz einfach die Unternehmen besser, die ein vorbildliches ESG-Profil haben. So werden von vorneherein Sektoren ausgeschlossen, die Waffen, Kraftwerkskohle oder Tabakprodukte unterstützen sowie Unternehmen, die gegen den UN Global Compact verstoßen. Das Ziel ist zudem die Kohlenstoffbelastung um 30% im Vergleich zum Ausgangsindex zu reduzieren.

MSCI ESG Leaders & MSCI Select ESG Rating and Trend Leaders

Bei diesen Indizes zählt der „Best-in-class“-Ansatz: Es werden die nachhaltigsten 50% der Unternehmen jedes Sektors anhand der ESG-Kriterien ausgewählt. Auch die Entwicklung des ESG-Profils wird bewertet. Unternehmen, die in den Bereichen Waffen, Atomenergie, Alkohol, Glücksspiel oder Tabak aktiv sind oder gegen den UN Global Compact verstoßen, werden ausgeschlossen.

MSCI Climate Change ESG Select

Dieser Index gewichtet und bewertet Unternehmen aus einem MSCI-Ausgangsindex bzgl. ihres Beitrags zum Klimawandel. Jedes Unternehmen wird also nach seinen jeweiligen Kohlendioxid-Emissionen bewertet. Zusätzlich findet noch der ESG-Filter Anwendung und so werden Handel und Produktion kontroverser Waffen, Kraftwerkskohle und Tabakwaren ausgeschlossen. Verstöße gegen die Grundsätze des UN Global Compact werden ebenfalls nicht toleriert.

MSCI ESG Screened

Der MSCI ESG Screened-Index macht es sich einfach und ist trotzdem nicht weniger nachhaltig: Anstatt einzelne Unternehmen zu bewerten, werden bestimmte Sektoren ausgeschlossen und dann die Unternehmen mit der höchsten Marktkapitalisierung aufgenommen. Die laufenden Kosten für den Anleger sind gering. Ausgeschlossen werden die Unternehmen, die in den Bereichen Waffen, Öl, Kraftwerkskohle und Tabak tätig sind und gegen den UN Global Compact verstoßen.

MSCI ESG Universal

Dieser Index gewichtet solche Unternehmen stärker, die ein vorbildliches ESG-Profil vorweisen können – vor allem auch in Hinblick die Entwicklung des letzten Jahres. Auch hier sind die Kosten gering. Es werden vor allem solche Unternehmen ausgeschlossen, die in die Produktion kontroverser Waffen involviert sind oder gegen internationale Normen gemäß des UN Global Compact verstoßen.

MSCI ex Controversial Weapons

Der Name verrät es schon: Dieser Index schließt Unternehmen aus, die in der Produktion von Waffen aller Art – von biologischen Waffen bis Landminen – tätig sind. Die ausgewählten Unternehmen werden nach Marktkapitalisierung gewichtet.

STOXX ESG-X

Unternehmen und Bereiche, die kontroverse Waffen, Öl- und Kohleproduzenten, Kraftwerkskohle und Tabak unterstützen sowie gegen den UN Global Compact verstoßen, werden von dem STOXX ESG-X ausgeschlossen.

Solactive Core

Schauen wir uns zuletzt den Solactive Core Index an. Hier sieht man, dass dieser Index des klassischen Aktien-Indizes-Anbieters „Solactive“, der durch ESG-Ausschlüsse ergänzt wurde, zum Beispiel nur drei von 11 der nachhaltig gefährdeten Themen ausschließt. Diese sind kontroverse Waffen und Kraftwerkskohle sowie Verstöße gegen die Prinzipien des UN Global Compact. Die laufenden Kosten sind gering.

Fazit

Der erste Schritt ist, zwischen branchenspezifischen und branchenübergreifenden Indizes zu unterscheiden. Das Risiko ist bei branchenspezifischen Indizes hoch und daher gehören sie vor allem auf die Spielwiese und nur bedingt in dein Depot. Branchenübergreifende Indizes hingegen wenden Filter an, die keine ganzen Branchen, sondern nur bestimmte Themen, wie zum Beispiel Atomenergie, ausschließen und sind somit risikoärmer. Empfehlenswert sind hier vor allem der MSCI SRI, aber auch der Dow Jones Sustainability, da sie strengen Filterprozessen unterliegen.

Weiterhin sind bei der Auswahl nachhaltiger Indizes vor allem zwei Aspekte wichtig. Zum einen, dass die Selektionsprozesse und ausgeschlossenen Themen kritisch und genau betrachtet werden. Ein grüner ETF ist also nicht gleich ein grüner ETF; Es ist wichtig, dass du dir immer ganz genau anschaust, was hinter dem Wort „Nachhaltigkeit“ auch im Einzelnen verborgen ist. Zum anderen ist der Aspekt des Risikos nennenswert. Die Risiken, die nachhaltige ETFs aufgrund der weniger hohen Anzahl an Unternehmen im Index mit sich bringen, sollten nämlich keinesfalls unterschätzt werden.

Hinterlasse einen Kommentar