ETF

Was sind ETF?

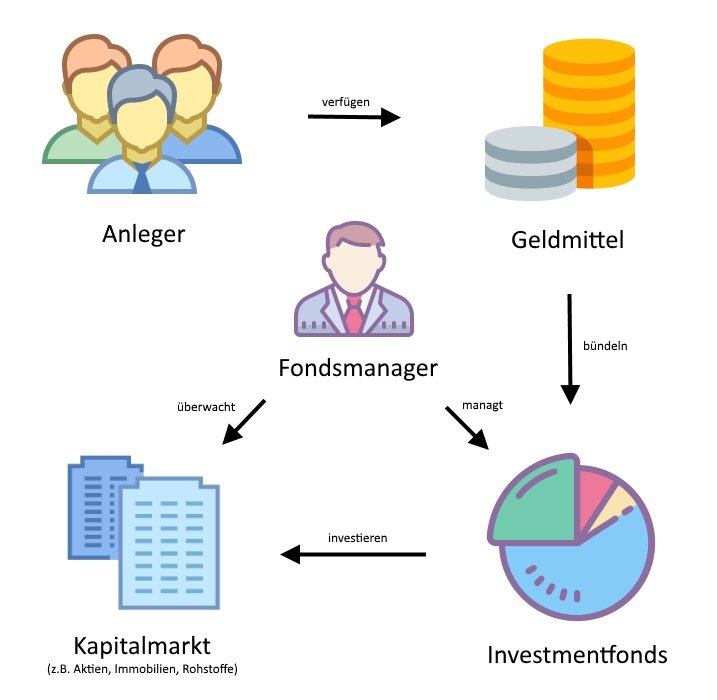

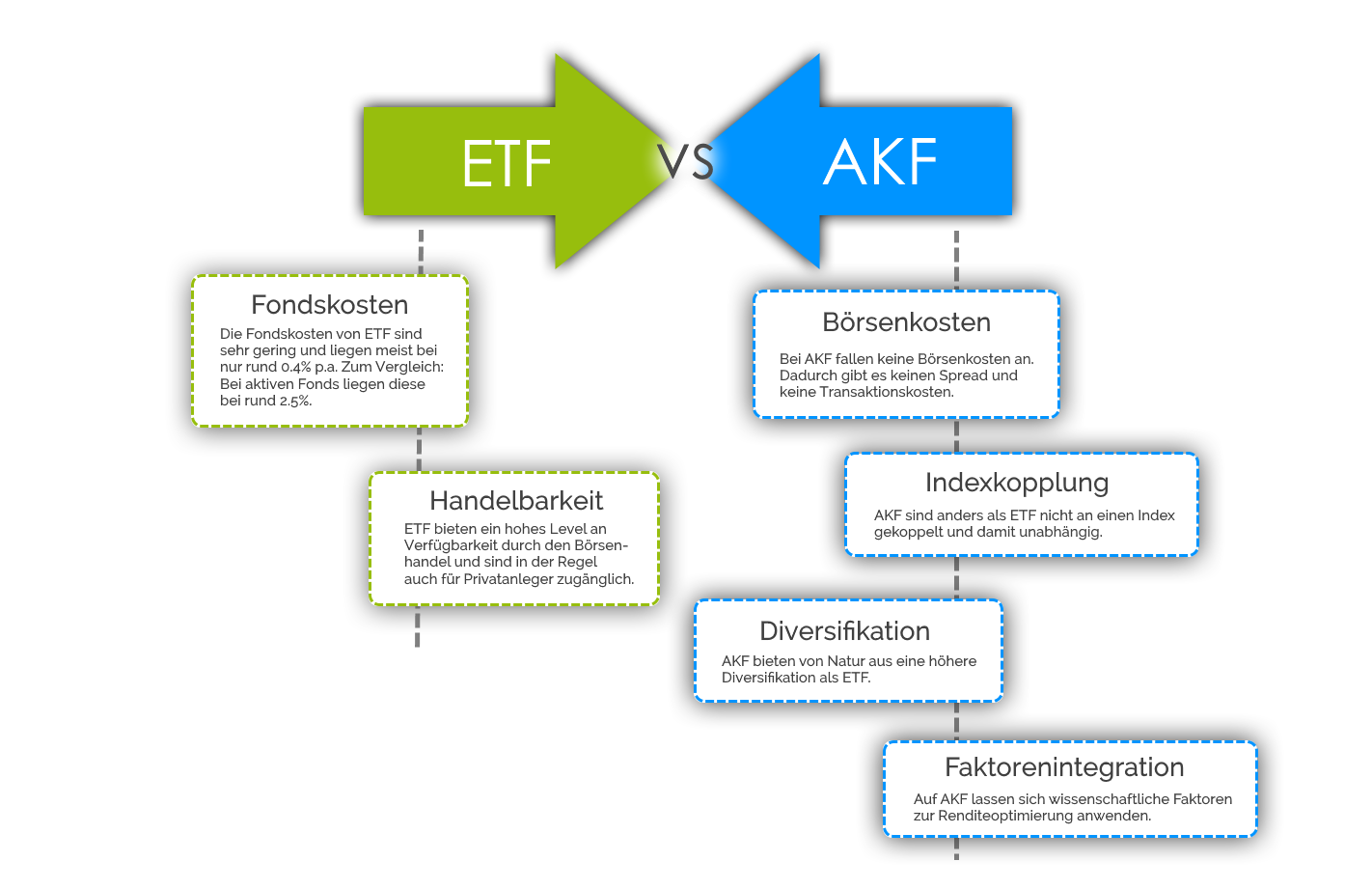

ETFs (kurz für Exchange Traded Funds) sind börsengehandelte Investmentfonds, die die Wertentwicklung eines Index - wie beispielsweise die des DAX - abbilden. ETFs bilden einen Index nur passiv ab, weshalb anders als bei aktiv gemanagten Investmentfonds keine teuren Gebühren für z.B. das Portfoliomanagement anfallen. Dadurch sind ETFs vergleichsweise kostengünstig und entsprechend ertragsstark.

Mithilfe von ETFs kann darüber hinaus unkompliziert in breite Märkte und verschiedene Anlageklassen - von Aktien bis hin zu Rohstoffen - investiert werden, da die zugrundeliegenden Indexe meist von Natur aus sehr divers aufgestellt sind. Dabei sind ETFs gleichzeitig sehr liquide und können ähnlich wie Aktien jederzeit an der Börse gehandelt werden.

Vorteile von ETF

![]()

Geringe Kosten

Da ETFs stets an einen Index gebunden sind, bedürfen Sie keiner teuren Analysten und keines aktiven Portfoliomanagements, was sie besonders kostengünstig macht. Dies wirkt sich nicht zuletzt auch wegen des Zinseszins-Effekts langfristig sehr positiv auf die Erträge aus.

Breite Diversifikation

Als Indexfonds sind ETFs von Natur aus sehr breit diversifiziert und minimieren so das Investmentrisiko. Ein DAX-basierter ETF beispielsweise bildet 30 verschiedene Unternehmen aus einer Vielzahl verschiedener Branchen ab.

Hohe Transparenz

und Liquidität

Da ETFs unkompliziert an der Börse gehandelt werden können sind sie hochliquide und bieten ein Maximum an Transparenz. Kosten, Zusammensetzung und Wertentwicklung können jederzeit anhand des Index eingesehen werden.

Warum sind ETF derzeit so beliebt?

Das weltweite ETF-Volumen ist in den vergangenen Jahren rasant

angestiegen. Der Hauptgrund dafür liegt - selbstverständlich -

in den Finanzvorteilen der ETFs. In vielen Fällen betragen die Kosten

von ETFs lediglich ein Viertel der Kosten aktiv gemanagter Fonds. Dies

verbessert die Chancen auf positive Renditen und hat langfristig erhebliche

Auswirkungen auf die Gesamterträge.

Zudem bietet die Abbildung eines Index eine unkomplizierte Möglichkeit,

auf die Renditen des Index zuzugreifen und gleichzeitig das eigene

Portfolio zu diversifizieren, was das Risiko bei Marktversagen minimiert

und langfrisitg die Chance auf gute Erträge steigert.

Zu guter Letzt sind ETFs börsengehandelt und bieten damit eine Liquidität

ähnlich der von Aktien. Anders als klassische Publikumsfonds werden sie nicht nur

einmal am Tag über die Fondsgesellschaft gehandelt, sondern ganztägig

während der Börsenöffnungszeiten zu vergleichsweise niedrigen Transaktionskosten.

Das erlaubt Anlegern, jederzeit schnell aus dem Markt aus- oder in den

Markt einzusteigen, was erneut die Kosten und das Risiko senkt.

ETFs vs Fonds: Durchschnittliche Kosten pro Jahr (in %)

Quelle: boerse.de (Kostenvergleich ETFs und Fonds)

Warum sind ETF trotzdem so unbekannt?

Bei provisionsbasierten Finanzberatern und vielen Banken sind ETFs

ein sehr unbeliebtes Finanzprodukt. Diese Vermittler leben von

Provisionszahlungen, die sie von den Fondsanbietern für die Akquise

von Anlegern erhalten.

Bei ETFs gibt es solche Provisionen allerdings nicht, was sie für

provisionsbasierte Vermittler unattraktiv macht. Für Anleger

hingegen ist gerade dies ein entscheidender Vorteil, da ETFs durch das Entfallen

etwaiger Provisionszahlungen wesentlich kostengünstiger und entsprechend

ertragsstärker sind als vergleichbare Finanzprodukte.

Wer in ETFs investieren möchte, sollte daher über das Hinzuziehen eines

Honorarberaters nachdenken, da honorarbasierte Finanzberater

gänzlich unabhängig von Provisionen arbeiten. Somit kann die Beratung

vollstens im Sinne des Anlegers stattfinden, wobei natürlich vor allem

kostengünstige und renditestarke Produkte wie ETFs empfohlen werden.

Assetklassenfonds

Assetklassenfonds

Was sind Assetklassenfonds (AKF)?

Assetklassenfonds haben das Ziel, eine gesamte Assetklasse, beispielsweise Aktien oder Rohstoffe, vollständig abzubilden und gehen dabei über die Abbildung eines einzelnen Index hinaus. Ein Assetklassenfonds Aktien Europa würde beispielsweise den gesamten europäischen Aktienmarkt abbilden, somit eine sehr große Menge an Einzeltiteln enthalten und über eine entsprechend breit gefächerte Diversifikation verfügen.

Vorteile von AKF

![]()

Geringe Handelskosten

AKF haben überaus niedrige Handelskosten, was sich im Umkehrschluss positiv auf die Rendite auswirkt.

![]()

Komplexe Abbildung wissenschaftl. Faktoren

Auf AKF können Faktoren zur Renditeoptimierung angewendet werden, wodurch sich die Erträge steigern lassen.

![]()

Keine Indexabhängigkeit

Anders als ETF sind AKF Indexunabhängig und somit nicht an etwaige Kursschwankungen selbiger gebunden.

Warum sind AKF interessant?

Assetklassenfonds sind ähnlich wie ETF sehr kostengünstig und erlangen dank entsprechender Renditestärke zunehmend an Popularität. Neben den geringen Kosten erlauben AKF es Anlegern auch, die Einzelwerte der Geldanlage völlig frei zu bestimmen. Anders als die ebenfalls kostengünstigen und zunehmend beliebten ETF sind Assetklassenfonds hierdurch wesentlich flexibler was die Anlagemöglichkeiten angeht.

Dies macht sich insbesondere im Stichpunkt Faktorenintegration bemerkbar: Um Faktoren der Renditeoptimierung anwenden zu können, ist eine Selektion von Einzelwerten notwendig, die bei ETF nahezu nicht möglich ist, da sie an einen Index gekoppelt sind und sich über deren Zusammensetzung definieren. Zwar gibt es mittlerweile sogenannte Smart-Beta-ETF/Indexfonds, die die wissenschaftlich bewiesenen Faktoren abbilden, allerdings passiert dies meist nur in Teilen (bspw. den Small Value ETF, der nur die Faktoren Größe und Preis abbildet).

Ein weiterer Aspekt der AKF sind die nicht vorhandenen Börsenkosten. Da Assetklassenfonds über die KAG (Fondsgesellschaft) gekauft und nicht an der Börse gehandelt werden, entsteht kein Spread (Differenz zwischen Verkaufs- und Ankaufspreis an der Börse), den Anleger in Form von Mehrkosten zu tragen haben. Das reduziert die Kosten von AKF zusätzlich.

Unkomplizierte Online-Terminreservierung

In nur drei Schritten zu deinem Wunschtermin

Falls für dich mehrere Bereiche infrage kommen, buche gerne zuerst den Bereich, der dich am meisten interessiert. Schaue für eine ausführliche Beschreibung unserer Dienstleistungen inkl. Preise gerne vorab auf unserer Preiseseite vorbei oder buche eins der kostenlosen Info-Webinare.