Facebook, Amazon, Apple, Netflix und Google heute vs. Technologieblase 2000/2001 – Parallelen❓ Gefahr❓ Worauf du unbedingt achten solltest!

Facebook, Amazon, Apple, Netflix, Google (heute: Alphabet): die sogenannten FAANG-Aktien sind die Highflyer der letzten Jahre. Fast jeder hat sie im Portfolio und die Renditen waren bisher enorm. Doch lassen sich in der nächsten Zeit immer noch ähnlich gute Renditen mit diesen Unternehmen erwirtschaften oder ist ihr Zenit am Finanzmarkt bereits überschritten? Wir wagen einen Vergleich zwischen der Dot-Com-Blase 2000/2001 und den FAANG-Aktien.

Platzhalter

Traumrenditen in der Vergangenheit

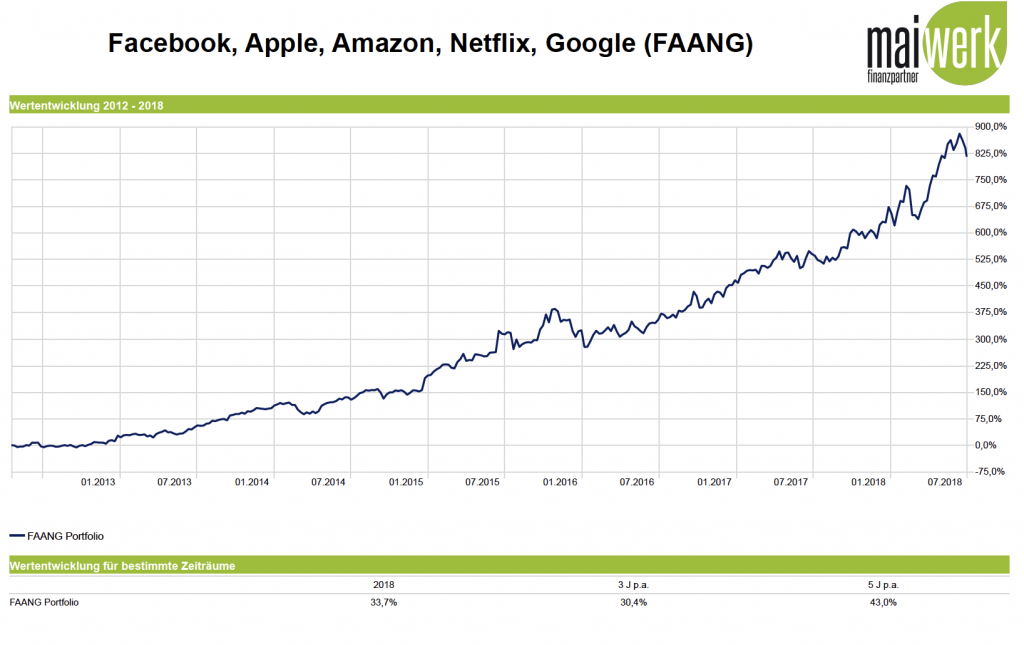

Als wir für diesen Artikel recherchiert haben, stand der Nasdaq auf einem Rekordhoch. Amazon war über 1 Billionen US-Dollar wert und der Kurs von Netflix verlief über 400$. Abbildung 1 zeigt dabei den Verlauf der FAANG-Aktien seit Ende 2012 bis August 2018. In diesem Zeitraum hätte man mit dem entsprechenden Aktienkorb mehr als 43% Rendite pro Jahr erzielt. Aus 1.000€ Investment wären innerhalb von 5 Jahren circa 6.000€ geworden.

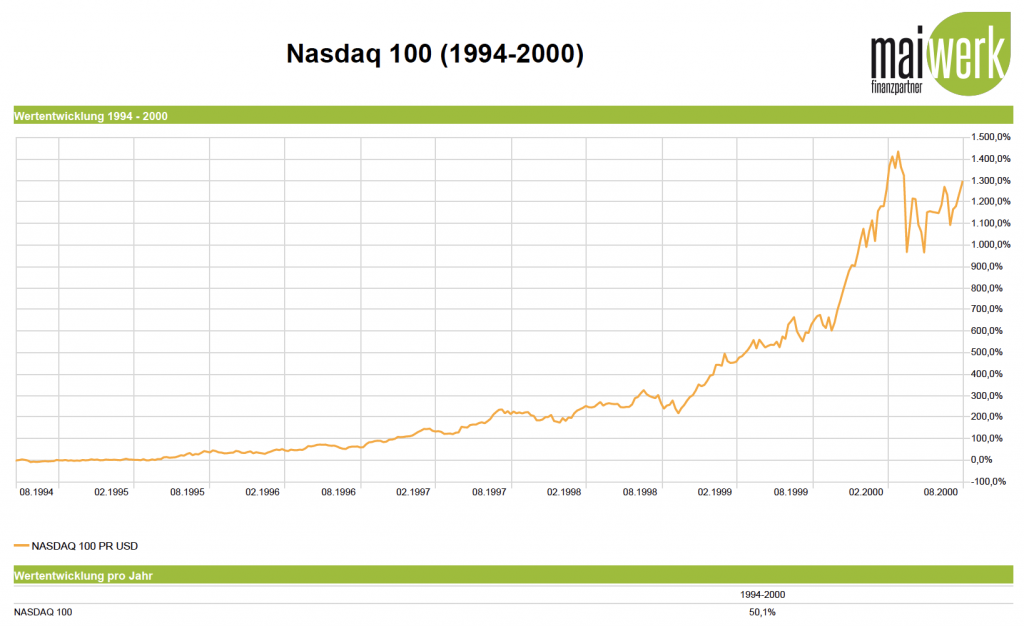

Ähnliche Renditen konnte man schon einmal mit Technologiekonzernen erwirtschaften. Zwischen 1994 und 2000 stieg der Nasdaq 100, der die 100 größten Technologieunternehmen zusammenfasst, pro Jahr um 50,1% (Abbildung 2)! Aus 1.000€ wären bei entsprechender Anlage in diesem Zeitraum sogar sage und schreibe 11.400€ geworden. Das Internet wurde als der Erfolgsgarant schlechthin betrachtet. Unternehmen ohne Gewinne – teilweise sogar ohne sinnvolles Geschäftsmodell – ,die jedoch im Internet aktiv waren, wurden zum Teil 1000-fach höher bewertet als Unternehmen in „normalen“ Börsenzeiten.

Dot-Com-Crash und der Vergleich mit FAANG

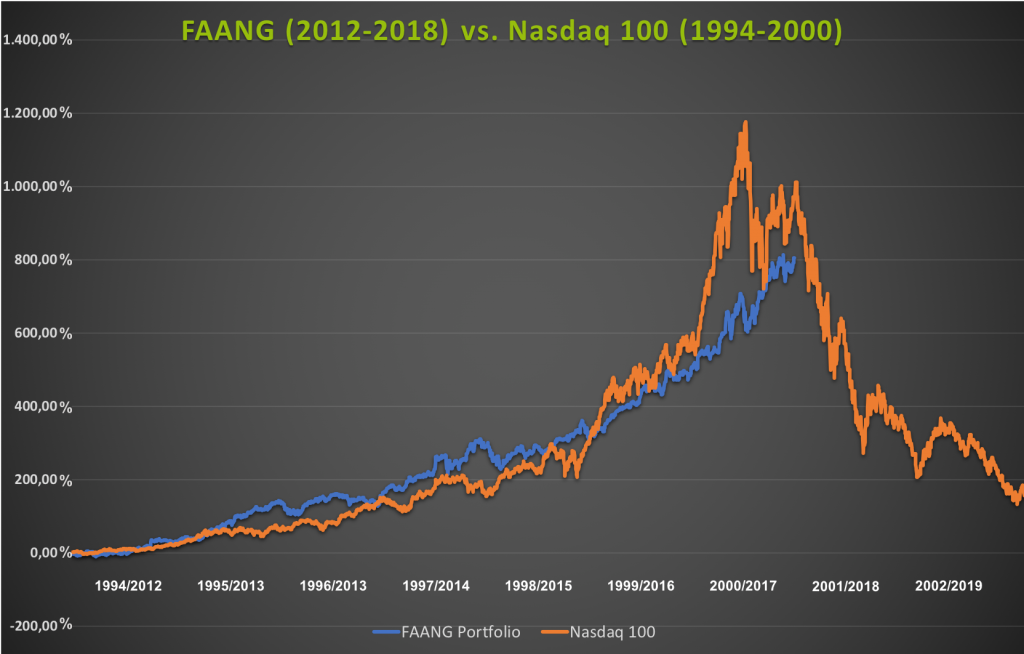

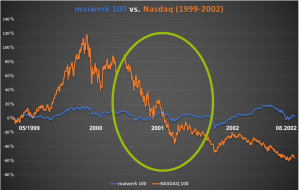

Wie nahezu immer bei aufgebauschten Börsenphänomenen endete auch der damalige Hype in einem Crash. Abbildung 3 stellt den Verlauf des Nasdaq 100 von 1994 bis 2002 dem der FAANG-Aktien von 2012 bis 2018 gegenüber.

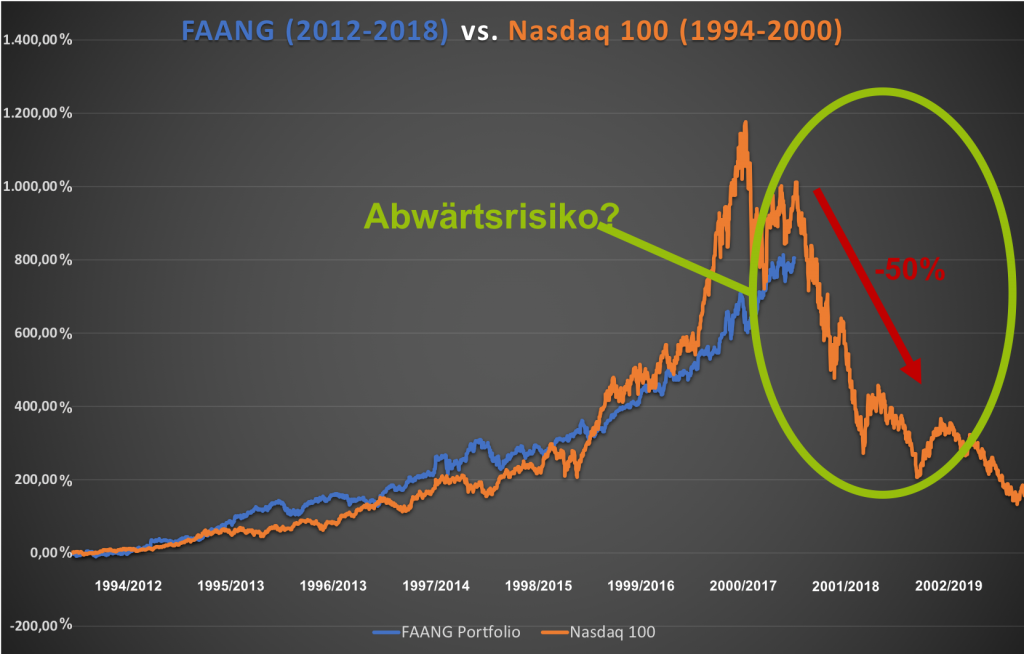

Infolge der platzenden Technologieblase verlor der Nasdaq 100 innerhalb eines Jahres mehr als 50% an Wert. Geht man von einer ähnlichen Entwicklung im Falle der FAANG-Aktien aus (Abbildung 4), würden beispielsweise 6000€ Rendite zu 3000€ werden – und dies wäre immer noch ein beachtlicher Gewinn. Jedoch hätte man auch nur den vollen Nutzen aus der anfangs exorbitanten Entwicklung gezogen, wenn man von Anfang an investiert hätte. Häufig verleitet der Herdentrieb an der Börse Anleger auch später noch dazu, auf einen bereits länger anhaltenden Trend mit entsprechenden Investitionen zu reagieren. Und dass die FAANG-Aktien nicht dauerhaft ihren enormen Anstieg fortsetzen werden, sollte spätestens jetzt allen klar sein. Innerhalb weniger Wochen verloren Werte wie Amazon, Facebook und Netflix 20-30%. Mitnichten sehen wir hier ein erneutes Platzen der Technologieblase, aber für Anleger, die erst innerhalb der letzten 12 Monate eingestiegen sind, ergeben sich zum Teil große Verluste. Dabei ist nicht die Frage, ob diese Unternehmen die Verluste wieder aufholen sondern nur wann. Die Geschäftsmodelle sind solide und die Zielmärkte dieser Unternehmen werden auch in den nächsten Jahren Wachstumsmärkte bleiben.

Die Lehren für dich

Du musst dich also fragen, ob du bei solchen Highflyern mit schnellen, ungeplanten Verlusten klarkommst und ob du nach starken Gewinnen auch verspätet noch in solche Aktien investieren willst. Für Anleger, die eine ausgewogene Mischung aus Risiko, Rendite und Sicherheit bevorzugen, haben wir folgende Tipps:

Tipp 2

Verfolge eine Kern-Satelliten-Strategie. Der Kern sollte dabei aus weltweiten, gestreuten ETFs bestehen und 75-85% deines Anlagevermögens ausmachen. 15-25% könntest du , falls du das möchtest und es deiner Risikobereitschaft entspricht in Einzeltitel investieren.

Wir freuen uns über deine Nachricht!

Deine Daten werden verschlüsselt übermittelt. maiwerk hält sich an den Datenschutz.

Deine Daten werden verschlüsselt übermittelt. maiwerk hält sich an den Datenschutz.

Hinterlasse einen Kommentar